Oscar Luis Chaves B.

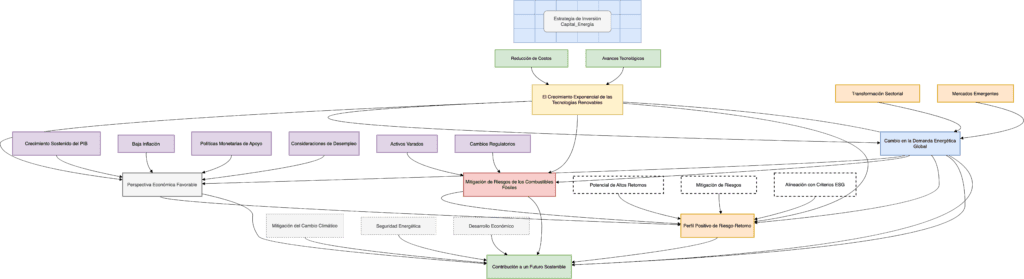

Dentro del dinámico ámbito de las finanzas sostenibles, está ocurriendo un cambio transformador impulsado por la Cuarta Revolución Industrial. Este artículo profundiza en este cambio de paradigma, haciendo hincapié en el papel a menudo pasado por alto de los factores no crediticios. Desafía el paradigma tradicional de riesgo-recompensa, sugiriendo que los valores deben preceder al valor y los impactos deben preceder a los riesgos. En este contexto, la evaluación de las finanzas sostenibles desde el inicio del crédito emerge como una doble necesidad: mitigar el riesgo extra-financiero y catalizar el crecimiento del PIB.

Las finanzas tradicionalmente se han centrado en la evaluación del riesgo financiero, pero la Cuarta Revolución Industrial introduce una nueva dimensión. Factores no crediticios, como la conciencia ambiental y social, influyen dinámicamente en la materialidad financiera. Adaptarse a este paisaje en evolución exige una reevaluación de los enfoques de evaluación de riesgos.

En la era de la Cuarta Revolución Industrial, la materialidad ya no es estática. La importancia de los factores ESG (Ambientales, Sociales y de Gobernanza) fluctúa rápidamente, dando forma a los sentimientos del mercado y las decisiones de inversión. Esta materialidad dinámica perturba el paradigma tradicional de riesgo-recompensa, exigiendo un enfoque proactivo para la evaluación de riesgos.

Mitigando el riesgo extra-financiero

Tradicionalmente, la evaluación de riesgos ha seguido un camino lineal, identificando riesgos potenciales antes de evaluar su impacto en los retornos financieros. Sin embargo, en esta nueva era, es cada vez más evidente que los impactos preceden a los riesgos. Los eventos relacionados con ESG pueden ejercer una influencia potencial, inmediata y profunda en los resultados financieros. Por lo tanto, comprender los impactos de antemano es crucial para una gestión de riesgos efectiva.

A medida que los contextos regulatorios evolucionan y los consumidores priorizan el gasto ecológico, el sector financiero enfrenta un creciente desafío: identificar, controlar y sobrellevar el riesgo extra-financiero. Estos riesgos, derivados de factores no crediticios, abarcan desde daño a la reputación hasta sanciones regulatorias y reacciones de los consumidores. La única forma de navegar por este terreno complejo es evaluar las variables de decisión desde la perspectiva de las finanzas sostenibles desde el inicio del crédito.

Evaluar las finanzas sostenibles en el inicio del crédito desempeña un doble papel. En primer lugar, actúa como un escudo contra el riesgo extra-financiero, asegurando que las instituciones financieras puedan navegar con destreza en el cambiante entorno regulatorio y de consumo. En segundo lugar, actúa como un catalizador del crecimiento del PIB. Al canalizar el crédito hacia iniciativas y proyectos sostenibles, las instituciones financieras contribuyen a la creación de empleo, la innovación y el desarrollo de infraestructura, fortaleciendo así la actividad económica y el PIB.

Conclusión

La Cuarta Revolución Industrial desafía los paradigmas tradicionales de evaluación de riesgos en las finanzas sostenibles. Los factores no crediticios, ejemplificados por los impactos de materialidad dinámica, están remodelando la ecuación riesgo-recompensa. Reconociendo que los valores deben preceder al valor y los impactos deben preceder a los riesgos es esencial en este entorno en evolución.

Para evitar el riesgo extra-financiero en un ecosistema regulatorio y de consumo en constante cambio, evaluar las finanzas sostenibles desde el inicio del crédito es fundamental. Este enfoque proactivo no solo fortalece a las instituciones financieras, sino que también se erige como un poderoso estímulo para el crecimiento del PIB, subrayando el papel crucial de la sostenibilidad en la construcción de la resiliencia económica.

Lo invitamos a seguir más temas sobre finanzas sostenibles, suscribiéndose gratis a nuestro blog 3Lab, aquí.